サルでもわかる?!不動産売却の税金について簡単解説!

2021/06/16

※ 各項目の詳しい解説は下へスクロールして下さい。

税金の種類は最大で6種類!

不動産を売却した時の税金、細かく分けられていて大変ですし、自分で調べてみても、難しい用語が沢山書いてあって大変。。。。

こちらでは、なるべく専門用語を少なくわかりやすい言葉で解説したいと思います。

まず、かかる税金はいくつかあります。

印紙税・・・・・・契約書にはる印紙代。必ず必要

登録免許税・・・・所有権移転登記をするときに必要。必ず必要

消費税・・・・・・仲介手数料や司法書士の報酬等にかかります。

住民税・・・・・・利益が出た場合必要

譲渡所得税・・・・利益が出た場合必要

復興特別所得税・・利益が出た場合必要

次の章では各説明をしていきたいと思います。

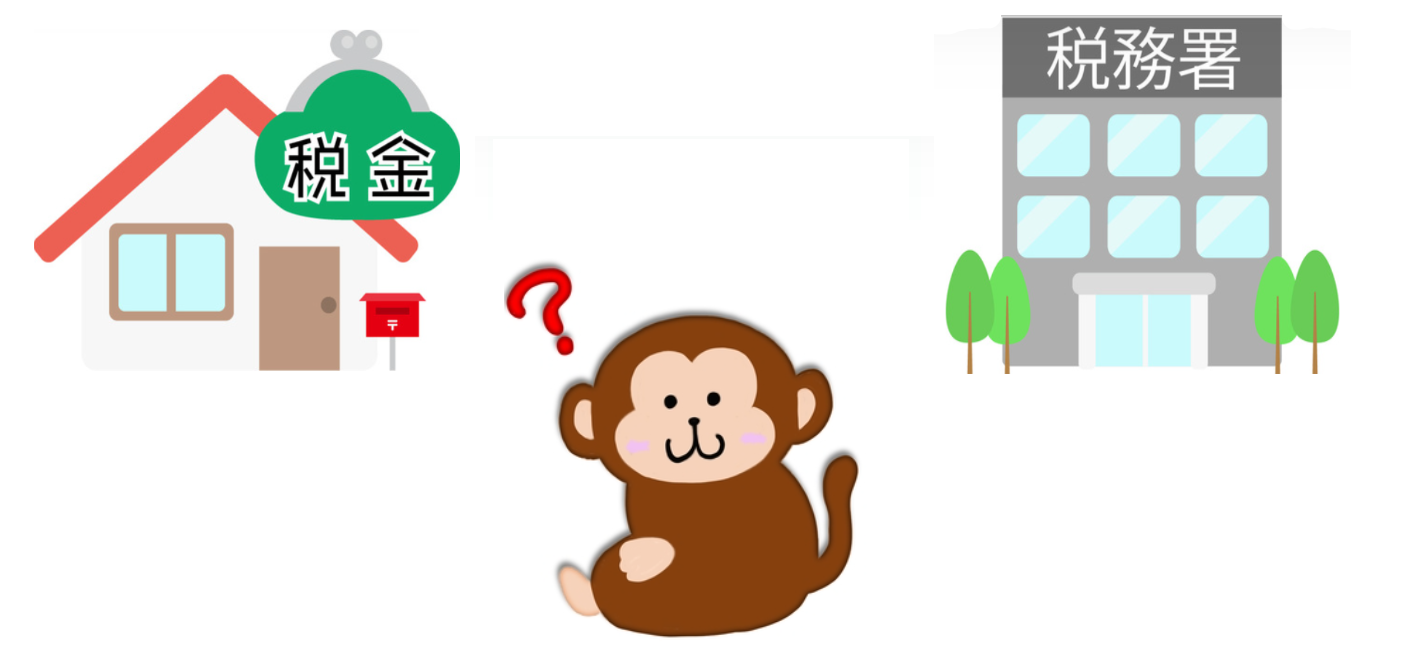

簡単これをみるだけ!

まずは、自分が売却した時に利益があるのか無いのか、ここが重要になってきます。

そこで簡単にわかる早見表を作ってみました。

※ 譲渡益とありますが、買った時の金額より売った時の金額の方が高くて利益が出た場合、譲渡益が出たといいます。

また、利益があったとしても、仲介手数料等、売却するのにかかった費用は差し引くことができます。

売却時の利益 = 売った時の金額 ー ( 買った時の金額 + 売るためにかかった費用 )

次の章では、それぞれのパターンの説明をしていきます。

① 短期譲渡所得

売却した年の1月1日時点で所有期間が5年以下の場合、短期譲渡所得となり税率は39.63%です。(住民税+譲渡所得税+復興特別所得税)

売却した年の1月1日時点で所有期間が5年を超えていれば、長期譲渡所得となり税率は20.315%です。(住民税+譲渡所得税+復興特別所得税)

不動産バブルのように、転売を繰り返し利益を上げ、価格が高騰するのを抑制する目的で短期売買には思い税金をかけています。

例えば売った時の値段が5000万円、買った時の値段が3000万円、売るのにかかった費用が400万円とすると、下記の式になります。

利益 = 5000万円 − ( 3000万円 + 400万円 ) = 1600万円

特別控除等がない場合、利益に対して税金がかかります。

1600万円の利益にかかる譲渡所得税は、所有期間により以下のように違います。

●所有期間5年以下

1600万円×39.63%=634.1万円

●所有期間5年超

1600万円×20.315%=325.0万円

短期で売買すると、約2倍近い税金がかかるのがわかりますよね。

② 3000万円の特別控除

自分が住んでいたマイホームを売却した場合、3000万円まで利益から差し引いていいよ、という特例です。

前章と同じ設定で式を作ってみます。

売った時の値段が5000万円、買った時の値段が3000万円、売るのにかかった費用が400万円とすると、下記の式になります。

利益 = 5000万円 − ( 3000万円 + 400万円 ) = 1600万円

税額 = ( 利益1600万円 ー 控除3000万円 ) × 税率

↑ ( )の中がマイナスになっているので税金はダタ!

つまり、この特例を受けると、上記のパターンの場合、税金がかからないことになります。

こちらは、住んでいた期間に関係なく受けれますが、いくつか条件があります。

3000万円特別控除が受けれる要件

・ 現在メインで住んでいるマイホームであること。別荘などではない等。

・ 住まなくなった日から数えて3年後の12月31日までに売却する。また建物を解体した場合は1年以内に売買契約を結ぶ。

・ マイホームを売るまでにその他の土地活用をして利益を得ていない

・ 売却した年の前年及び前々年に「3000万円特別控除」または「マイホームの譲渡損失についての損益通算及び繰越控除の特例の適用」を受けていない

・ 売り主と買い主が親子などの特別な関係にない

・ その他指定されている特例の適用を受けていない

③ 3000万円の特別控除+所有期間10年越えの軽減税率

土地・建物ともに所有期間が10年を超えている場合は、税率が軽減されて、さらに税金がお安くなります。

適用条件は、同じ特例を前年及び前々年に受けていないこと、買替えや交換の特例など他の特例を受けていないこと、等があります。

表にまとめると下記のようになります。

| 譲渡所得 | 課税譲渡所得が | 6,000万円越 | |

| 6,000万円以下 | 6,000万円以下の部分 | 6,000万円越の部分 | |

| 所得税 | 10.21% | 10.21% | 15.32% |

| 住民税 | 4% | 4% | 5% |

| 合計 | 14.21% | 14.21% | 20.32% |

④ 住居用財産の買い替え特例

マイホームを令和3年12月31日までに売って、代わりに別のマイホームを買って住み換えた場合、売却の利益に対する税金を先延ばしできる特例があります。

これは単純に先延ばししているだけであって、税金が安くなったりするわけではありません。

ですので、手続きが少なくなるメリットはありますが使える条件がかなりあるので、あまり使わないかもしれません。

気になる方は国税庁のホームページで確認できます。

No.3355 特定のマイホームを買い換えたときの特例

⑤ 譲渡損失の損益通算と繰越控除

何か難しい単語が並んでいますが、かみ砕いて簡単に説明していきます。

この章は税金を払うというよりは、払う税金を減らせる、すなわち節税できますよ、という話になります。

5年以上住んだマイホームを売った時に、買った時の値段よりも安くしか売れなくて損をしてしまった時の話です。

当然、利益が出ていないので所得税はかかりません。税金がかからなどころか、損をしてしまっているので、損した分、税金を安くしてあげましょう。という制度です。ありがたいですね!

サラリーマンで例えると、会社からのお給料で450万円もらっているとしましょう。そして5000万円で買った家が、3500万円でしか売れなかったとします。経費が300万円かかったとすると、

(買った額 5000万円 + 諸経費 300万円 ) ー 売った額 3500万円 = 損失1800万円

1800万円損していますよね?すると、本来であれば、お給料の450万円に対して、所得税がかかりますが、損した分を引いた額に税金をかけることが出来ます。

すなわち、450万円 ー 1800万円 = マイナスになるので、所得税はかからない事になります。

この制度を、「譲渡損失の損益通算」といいます。

| 譲渡損失 | 3500万円-(5000万円+300万円)=-1800万円 |

| 損益通算 | 450万円(給与所得)-1800万円=-1350万円 |

さらに、450万円じゃ損失をカバー出来ていない場合、最長で3年間繰り越しが出来ます。これを「繰越控除」といいます。

仮に給与所得が変わらなかった場合は下の表になります。

| 損益通算 | 譲渡損失 | |

| 買った年 | 450万円(給与所得)-1800万円 | -1350万円 |

| 次の年 | 450万円(給与所得)-1350万円 | -900万円 |

| 2年目 | 450万円(給与所得)-900万円 | -450万円 |

| 3年目 | 450万円(給与所得)-450万円 | 0円 |

今回の場合はきれいに損益を使い切っていますが、仮に損益が残っていたとしても、3年目以降は、損益通算できません。

印紙税、登録免許税、消費税

印紙税と登録免許税は、必ず必要になる税金です。

印紙税

不動産の売買契約書には、印紙を張り付ける必要があり、売主、買主、2通の契約書を作成した場合、2枚印紙が必要になりますので、買主と売主で1枚づつ負担するのが一般的です。

平成26年4月1日から令和4年3月31日までの間に作成される不動産の譲渡に関する契約書については、下表のとおり軽減措置が適用されます。

| 契約書に記載された金額 | 軽減処置後の税額 |

| 100万円超500万円以下 | 1,000円 |

| 500万円超1000万円以下 | 5,000円 |

| 1000万円超5000万円以下 | 10,000円 |

| 5000万円超1億円以下 | 30,000円 |

| 1億円超5億円以下 | 60,000円 |

|

※税額は令和4年3月31日までの軽減措置が適応された価格です

|

|

登録免許税

不動産売却後の名義変更(所有権の移転に伴う不動産登記)や、ローンの借り入れがあり、抵当権を取り外してもらう登記に必要となるのが登録免許税です。

登録免許税の額は、登記の種類によって税率が異なりますが、売却により所有権移転をする場合には、「固定資産税評価額」×2%。令和4年3月31日までは、印紙税と同じように軽減税率が適用され、1.5%となります。

こちらは、登記を司法書士に依頼する事が一般的で、更には、仲介してくれた不動産屋が司法書士を紹介してくれますので心配はいりません。

消費税

個人が不動産を売買した場合には、物件に対して消費税はかかりませんが、いくつかかかるものがあります。

・ 不動産売却時に支払う仲介手数料等

・ 司法書士に支払う手数料

- ・ 融資手続きの手数料

また、居住用の不動産ではなく、投資用(事業用)の不動産を売却した場合は、物件に対しても消費税の課税対象となるので注意が必要です。

まとめ

不動産の売却をしたときにどのような税金がいくらくらい必要なのか、ざっくりと計算できるように、なるべく簡単な言葉でご説明してみましたがいかがだったでしょうか?

不動産の売却は大きな金額が動きますので、支払う税金も多いです。また、税制や様々な特例を活用することで、節税できたりもします。

ただし、税制の改正等により変更されることも多々ありますし、それぞれの事例について、特例が使えたり、使えなかったりもするので、ざっくりと概算を理解するにとどめ、

正確には税務署や税理士に相談することをお勧めいたします。このブログを読んで、少しでも少ない負担でご理解いただけたら幸いです。

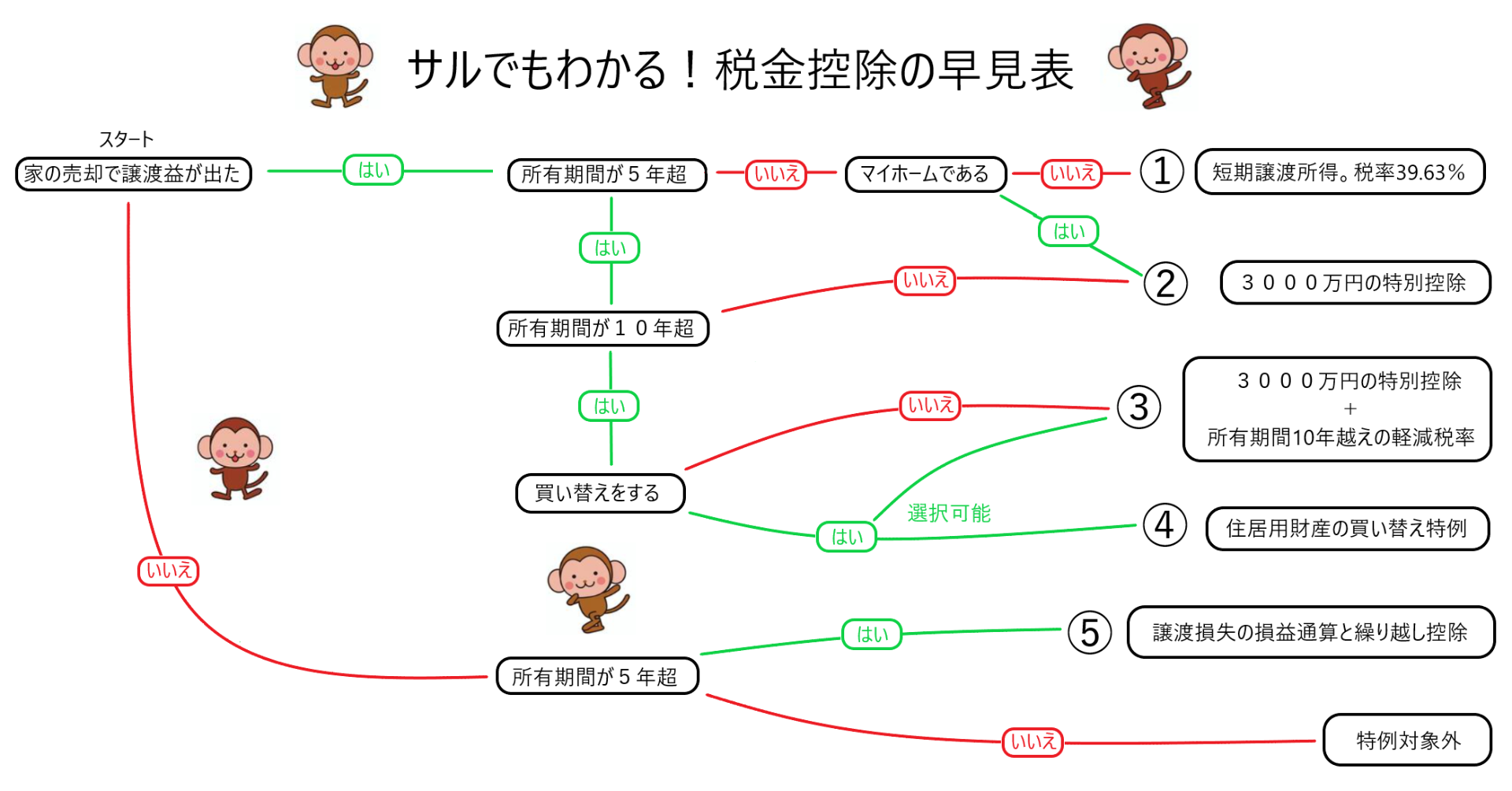

また、セーフティライフネットでは、不動産の売却に潜む罠など、裏話を中心にブログ形式でご紹介しています。

少しでも多くのオーナー様が、一括査定サイトを使って損したり、利益主義の企業から利益を吸い上げられないよう、情報を発信していきます。

更にセーフティライフネットでは、オーナー様第一で動きます。企業努力で、経費を最大限にまで有効に削減し、オーナー様の利益に還元致します。

大手業者様ではやらない、買い手側が物件を買うときに行う行動分析から算出した独自の販売手法で、より高く、より早く売却できるよう、最善のご提案を致しますので、

是非、気になった方は、ほかのブログの閲覧や、無料査定をご依頼ください。