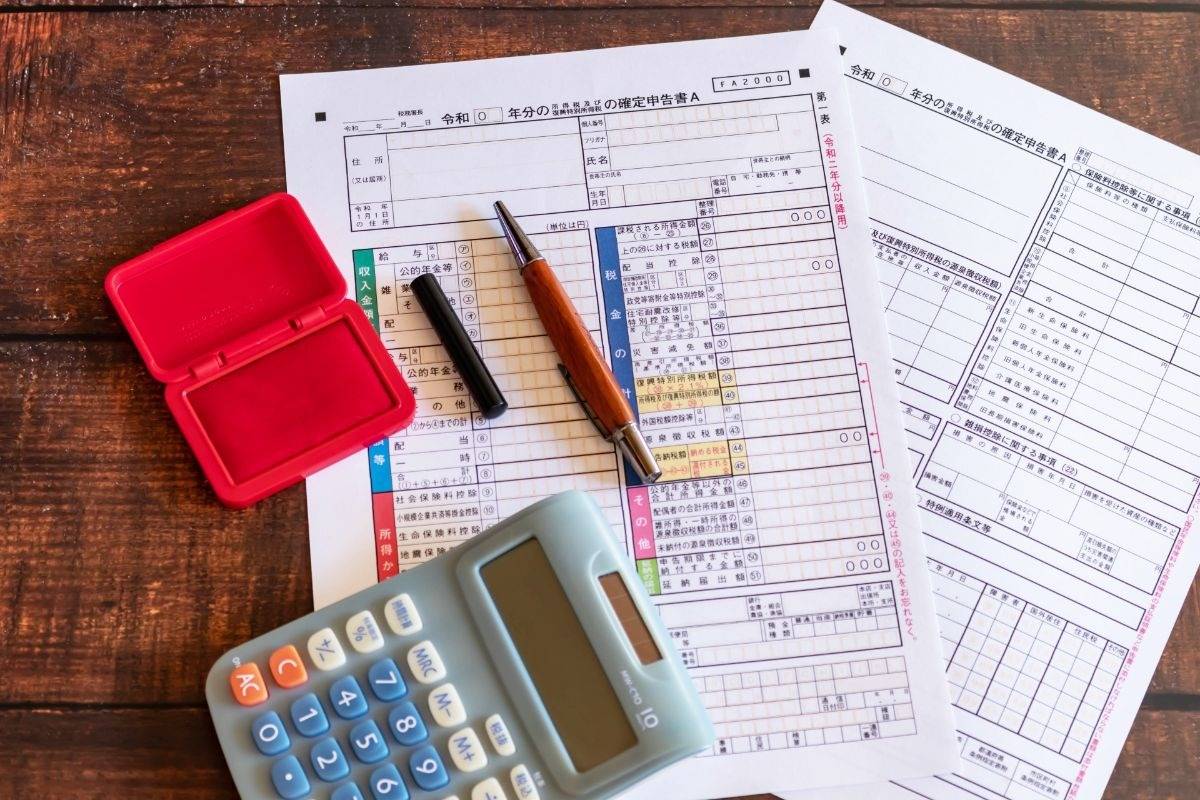

不動産売却後の確定申告はこれで安心!失敗しない手順について初めての方にもわかりやすく! #不動産売却確定申告 #不動産売却 #確定申告

2024/12/06

不動産売却後の確定申告は、税金面で重要な手続きです。不動産売却による収益や損失に応じて適切な申告を行わないと、思わぬ税負担や刑罰を受ける可能性があります。確定申告を正確に行うことで、税制上の特例や控除を最大限に活用し、負担を軽減することが可能です。

不動産売却後の確定申告は、法律や税制に基づく専門的な知識が必要です。まず、不動産を売却した際に得た譲渡所得が課税対象となるため、その計算方法を理解することが大切です。譲渡所得は売却価格から取得費や譲渡費用を差し引いた金額であり、この計算が正確でないと、過剰な税金を支払うリスクが高まります。特に、取得費は物件購入時の価格に加えてリフォーム費用なども含まれるため、詳細な記録が必要です。

また、不動産売却には多くの特例や控除が存在します。例えば、3000万円特別控除は多くの売却者が対象となる制度ですが、適用条件を満たさない場合は利用できません。さらに、損益通算や住宅ローン控除など、状況に応じた節税策も複数存在します。これらを正しく理解し、活用することで節税効果を最大限に引き出すことができます。

確定申告を成功させるためには、事前の準備が欠かせません。必要な書類を揃え、申告書を正確に記入することはもちろん、オンライン手続きや税務署での対面サポートも利用可能です。これらのプロセスを段階的に進めることで、初めての申告でもスムーズに対応できます。

確定申告は不動産売却後の重要なステップであり、将来の税務リスクを回避するためにも慎重に取り組む必要があります。正しい知識と適切な手続きを組み合わせることで、安心して不動産売却を完了させることができます。

セーフティライフネット株式会社では、お客様の大切な不動産売却をサポートいたします。相続や引っ越し、ライフスタイルの変化など、様々な理由で不要になった不動産をスムーズに売却できるよう、丁寧な対応と柔軟な提案を行っています。独自の販売手法を用い、相場を的確に考慮した価格設定を提案。お客様一人ひとりのご要望に寄り添い、安心してご依頼いただけるサービスを提供します。どんなご相談でもお気軽にお問い合わせください。

| セーフティライフネット株式会社 | |

|---|---|

| 住所 | 〒177-0041東京都練馬区石神井町3-3-7 |

| 電話 | 03-6314-7050 |

目次

確定申告はなぜ必要?

不動産売却後の確定申告が必要になる条件

不動産売却後の確定申告が必要な理由は、譲渡所得に課税されるためです。不動産を売却することで発生した利益は、所得税や住民税の対象となります。この利益が正しく計算され、適切に申告されない場合、後々税務署から追徴課税や刑罰が科される可能性があるため、確定申告は非常に重要です。

不動産売却後に確定申告が必要になる条件の一つは、譲渡所得が発生した場合です。譲渡所得とは、不動産を売却した金額から購入価格や譲渡にかかった費用を差し引いた後の利益を指します。この利益が一定額を超えた場合に課税対象となります。例えば、自宅を売却した場合でも、利益が3000万円を超える場合には課税される可能性があります。一方で、売却損が発生した場合でも、一定の条件下で損失を他の所得と相殺することが可能な場合があるため、この場合も確定申告を行うことが重要です。

また、特例や控除を受けるために確定申告が必要になる場合もあります。代表的なものとして、最大3000万円の特別控除があります。この控除は、不動産を売却した際に得られる利益を大幅に減額する特例で、多くの人が利用するものです。しかし、この控除を受けるためには、確定申告で必要書類を正確に提出する必要があります。加えて、居住用財産を買い替えた場合や、特定の条件を満たす場合に適用される特例も存在します。

確定申告を行わなければならないもう一つの重要な条件は、不動産売却に伴う税金の透明性を保つためです。不動産の売却額や利益を正確に報告することで、税務上のトラブルを回避し、法的な問題を未然に防ぐことができます。また、正確な申告を行うことで、将来的な税務調査においても安心です。

確定申告は、単に税金を支払うだけではなく、控除や特例を活用して税負担を軽減するための重要な手段です。不動産売却の際には、これらの要点を理解し、必要な条件に基づいて適切に申告を行うことが重要です。

売却益(譲渡所得)が出た場合と損失が出た場合の違い

不動産売却後の確定申告は、売却益が出た場合に適切な税金を支払うために必要な手続きです。また、売却で損失が発生した場合には、その損失を税制上の特例として活用することが可能です。正しい申告を行うことで、税務上のトラブルを避け、経済的なメリットを享受することができます。

不動産売却で利益が出た場合、譲渡所得税が課されます。譲渡所得は、売却価格から取得費や譲渡費用を差し引いた金額として計算されます。取得費には物件の購入価格や購入時の手数料、場合によってはリフォーム費用も含まれるため、詳細な記録が重要です。また、譲渡費用には仲介手数料や登記費用、契約書の印紙代などが該当します。これらを正確に計算し申告することで、課税額を正確に導き出せます。

売却益が出ない、つまり損失が発生した場合も、確定申告は重要です。不動産売却による損失は、特例を利用することで他の所得と損益通算が可能です。例えば、譲渡損失の特例を適用することで、給与所得や事業所得と相殺し、課税対象額を減らせる場合があります。さらに、控除しきれなかった損失は翌年以降に繰り越すこともできるため、将来的な税負担を軽減する可能性があります。

また、申告を行わない場合、税務調査のリスクが高まり、不利益を被る可能性があります。売却益があるにもかかわらず申告を怠ると、延滞税や加算税が課されることがあり、結果的に多額の支払いを求められることがあります。一方で、適切に申告を行うことで、税制上の特例や控除を最大限活用でき、余分な税金を支払うリスクを回避できます。

確定申告のプロセスを適切に進めるためには、事前の準備が欠かせません。不動産の売却契約書、取得時の書類、リフォームの領収書など、必要な書類を整理し、内容を精査することが重要です。書類の不備がある場合は、購入時の担当者や関連機関に相談することで補完できる場合もあります。

売却益の有無にかかわらず、確定申告は不動産売却に伴う重要なステップです。正確な計算と申告を行うことで、税務上のトラブルを避け、制度を有効に活用することができます。

確定申告をしないリスクとは?

確定申告は不動産売却後に適正な税金を納めるために必要です。申告を怠ると罰則や追徴課税のリスクが生じるため、法律に基づき正確な手続きを行うことが重要です。

不動産売却によって得た利益は譲渡所得と呼ばれ、これが課税対象になります。譲渡所得は、売却価格から取得費や譲渡費用、特例控除などを差し引いて算出されます。この計算を正確に行い申告することで、必要以上に税金を支払う事態を防ぐことができます。また、損失が出た場合でも、確定申告を行うことで損益通算や繰越控除などの特例が適用され、将来的な節税につなげられる場合があります。

確定申告をしない場合、税務署から指摘を受ける可能性があり、その結果、無申告加算税や延滞税が課されることがあります。確定申告をしない場合、法律に基づく厳しい罰則が科される可能性があります。具体的には、無申告加算税や延滞税の課税、さらには悪質なケースでは刑事罰が科されることもあります。税務申告の義務を怠ることは、経済的負担を増大させるだけでなく、法的なリスクを招く行為です。

無申告加算税は、確定申告期限を過ぎて税務署に申告を行った場合に課される追加税です。この税額は未申告税額に基づき計算され、場合によっては重加算税としてさらに高額なペナルティが科されます。また、延滞税は申告が遅れるほど増加するため、時間が経つにつれて負担が大きくなります。

悪質な場合には、刑事罰として罰金や懲役が科されることがあります。例えば、意図的に所得を隠して申告しなかった場合や虚偽の申告を行った場合には、租税回避行為として認識され、重大な法的処分が下されます。このようなケースでは、税務署による厳格な調査が行われる可能性が高くなります。

申告を忘れた場合でも、早めに税務署に相談し、適切な対応を取ることが重要です。多くのケースで、迅速に行動することでペナルティを軽減できる可能性があります。確定申告は国民の義務であり、法律に従って適切に行うことで、不要なリスクを回避できます。

さらに、不動産売却後の確定申告には特例が多く存在します。例えば、3000万円特別控除や居住用財産の買換え特例は多くの売却者にとって大きな節税メリットがありますが、これらの特例を受けるためには確定申告が必要です。適用条件を満たさない場合や申告が遅れた場合には、これらの特例を受けられない可能性があるため注意が必要です。

確定申告は法律で定められた義務であり、適正な申告を行うことは社会的な責任でもあります。正確な申告を行うことで、税務リスクを回避すると同時に、適切な控除や特例を活用して税負担を軽減することが可能です。特に不動産売却のように高額な取引が伴う場合は、申告内容に誤りがないよう、十分な準備を行うことが求められます。適切な知識と手続きで、不動産売却後の確定申告を確実に進めましょう。

確定申告をするために必要な情報と準備

登記簿謄本、契約書、領収書などの必要書類

不動産売却後の確定申告を行うためには、必要な書類をきちんと準備し、正確な情報を揃えることが重要です。申告書類を適切に準備しなければ、税金の過剰支払いを防ぐことができないだけでなく、誤った情報によってペナルティが科されることもあります。そのため、必要書類を事前に整えておくことが、スムーズな申告手続きに繋がります。

まず、不動産売却時の確定申告に必要な基本的な書類は、登記簿謄本や売買契約書、領収書、そして譲渡所得の計算に必要な資料です。これらの書類は、売却した不動産の詳細や取得費用、譲渡費用の計算に欠かせないため、確実に準備しておく必要があります。

登記簿謄本は、売却した不動産がどのような物件であったかを証明するための書類です。この書類には、物件の所在地や面積、所有者情報が記載されており、税務署に提出する際に必要になります。登記簿謄本は、法務局で取得できるため、売却前に確認しておくことが望ましいです。

次に、売買契約書は、売却額や売却日、購入者の情報が記載された重要な書類です。この書類がなければ、売却金額を正確に証明することができず、譲渡所得の計算に誤りが生じる可能性があります。契約書は売却後に速やかに手元に保管し、確定申告時に提出できるようにしておくべきです。

さらに、領収書は売却に関する費用の証拠となる書類です。例えば、不動産の仲介手数料やリフォーム費用、引越し費用などが該当します。これらの費用は譲渡所得から差し引けるため、節税対策として重要です。領収書が手元にない場合は、取引先に再発行を依頼するか、記録をもとに推定して計算する必要がありますが、可能な限り正確な証拠を準備することが求められます。

また、取得費用の証明として、購入時の契約書や登記簿、過去に支払った費用の領収書が必要です。不動産購入時にかかった費用は、譲渡所得を計算する際に控除できるため、しっかりと記録を残しておくことが重要です。特に、購入時に支払った不動産取得税や登記費用も控除対象となるため、これらの証明書類を準備しておくと良いでしょう。

さらに、確定申告を行うためには、譲渡所得を計算する際に必要な情報が揃っていることが前提となります。物件の売却額、購入額、そしてその間にかかった費用を正確に計算するために、過去の取引履歴や明細書を整えることも大切です。これらの情報を整理し、税務署が求める通りに申告書類を記入できるようにすることで、確定申告の際のミスを減らすことができます。

確定申告をするためには、これらの書類を手元に揃え、正確に計算できるよう準備しておくことが、申告をスムーズに進めるための第一歩です。書類が整っていないと、申告を遅らせたり、誤った申告をしてしまうことにつながります。したがって、早めに必要書類を確認し、準備しておくことが、税務署への適切な申告を実現するために欠かせません。

書類を紛失しないためには?書類の保管期間と管理のコツ

確定申告を行う際には、必要な書類や情報を事前に準備することが重要です。特に、不動産売却に伴う申告は、正確な書類が欠かせません。万が一、書類を紛失した場合でも、適切に対処する方法があります。また、書類の保管期間や管理方法を知ることで、申告時にスムーズに対応できるようになります。

確定申告に必要な書類は多岐にわたります。まず、不動産売却に関連するものとしては、売買契約書、登記簿謄本、領収書、物件購入時の契約書などがあります。これらの書類が揃っていないと、譲渡所得の計算や税額の算出に支障をきたします。そのため、これらの書類を紛失した場合は、まず再発行を依頼する必要があります。再発行の手続きは、取引先の不動産業者や登記所に問い合わせることで、比較的早く対応できます。

もしも領収書などの証明書類が紛失してしまった場合には、取引先から発行してもらうか、振込明細書やクレジットカードの明細書など代替証拠を用意することが可能です。税務署に相談することも選択肢として考慮できますが、可能な限り早めに再発行や代替証拠を揃えて、申告期限に間に合うよう準備を進めましょう。

書類の保管には、法的な保管期間が定められています。税法では、確定申告に関連する書類の保管期間は原則として7年間です。この期間中に税務調査が行われる可能性があるため、万が一のために必要書類を整理して保管しておくことが大切です。特に、契約書や領収書は税務署から求められることがありますので、できる限り整理しやすい方法で保管しましょう。

書類を効率的に管理するためには、デジタル化を活用するのも一つの方法です。スキャナーで書類を電子化し、クラウドストレージや外付けハードディスクに保存しておくと、物理的な書類の紛失を防ぐことができます。さらに、書類が整理されている状態であれば、確定申告の準備もスムーズに進めることができ、余計な手間を省くことが可能です。

書類の整理方法としては、各年度ごとにファイルを分けて保管することが基本です。売却した不動産ごとに整理しておくと、後から必要な書類を迅速に見つけることができます。もしも複数の不動産を売却した場合は、それぞれの物件に関する書類を個別にまとめ、さらに「確定申告関連」「譲渡所得関連」などでカテゴリ分けをしておくと、整理が簡単になります。

正確な準備を行い、確定申告を確実に終わらせることが、税務面でのトラブルを避けるために不可欠です。

段階を踏んで学ぶ!確定申告のやり方

譲渡所得税と住民税の計算方法、期間による譲渡所得の税率の違い

不動産売却時に発生する税金は、譲渡所得税と住民税が主なものです。これらの税金の計算方法を正しく理解することは、売却後の税負担を抑えるために非常に重要です。また、譲渡所得税には長期譲渡所得と短期譲渡所得という区分があり、それぞれに適用される税率が異なるため、売却時期や所有期間を考慮した税金対策が必要です。

譲渡所得税は、不動産を売却した際に得られる利益に対して課されます。この利益は、売却価格から購入価格や売却にかかる費用(譲渡費用)を差し引いた金額として計算されます。譲渡費用には、仲介手数料や登記費用、リフォーム費用などが含まれ、これらを正確に計上することが税額を減らすために重要です。計算式としては、売却価格から取得費と譲渡費用を差し引いた額が譲渡所得となり、この譲渡所得に税率を掛け合わせて税額が算出されます。

譲渡所得税の税率は、売却した不動産の保有期間によって異なります。保有期間が5年を超える場合、長期譲渡所得とされ、税率は軽減されます。長期譲渡所得の税率は、所得税が15%、住民税が5%、合計で20%となります。これに対して、5年以内に売却した場合は短期譲渡所得となり、税率は高くなります。短期譲渡所得の税率は、所得税が30%、住民税が9%、合計で39%となり、長期譲渡所得と比較して大きな差があります。

売却後に発生する住民税は、譲渡所得税に加えて支払う必要があります。住民税は、所得に応じて一律の税率が課せられるため、譲渡所得に対する税負担をしっかり計算しておくことが求められます。住民税は、通常、譲渡所得の計算後に加算され、地方自治体に納付されます。

税額を軽減する方法としては、譲渡所得に対する控除を活用することが挙げられます。特に「3,000万円特別控除」は、売却時に得た利益が3,000万円以下であれば、その全額が控除されるため、大きな税額の軽減が期待できます。ただし、この控除を受けるには、一定の条件を満たす必要があり、自己居住用の物件でなければ適用されません。

さらに、リフォーム費用や売却時の必要経費をきちんと計上することで、譲渡所得を減らし、税金を節約することが可能です。売却前に経費の整理を行い、領収書や契約書などの証拠を揃えておくことが重要です。

不動産売却時の税金は、その計算方法や税率の違い、控除を適切に理解して活用することで、税負担を大きく軽減することができます。売却前に税金面の準備を整え、必要に応じて専門家に相談することが賢明です。

初めての方にもわかりやすく!確定申告の流れ

確定申告は、税金を適正に納めるための重要な手続きですが、初めての方にとってはその流れや必要な手続きが不安に感じることが多いです。しかし、確定申告を適切に行えば、税制上の特例や控除を活用して負担を減らすことができます。まずはその流れを把握し、必要な準備を整えることが大切です。

確定申告の流れは、大きく分けて準備、申告書の作成、提出の3つのステップに分かれます。まずは、申告に必要な書類を準備することから始めます。不動産売却を行った場合、必要な書類としては売買契約書、登記簿謄本、領収書などが含まれます。これらの書類は、税務署に提出するための重要な証拠となるため、しっかりと保管しておくことが必要です。また、売却した不動産の取得費や譲渡費用を正確に把握することも重要で、これらの計算を誤ると納めるべき税金が変わってきます。

次に、申告書を作成します。確定申告書には、基本的な個人情報の記入に加え、不動産売却に関する詳細を入力する欄があります。ここでは、売却金額や取得費、譲渡費用、譲渡所得の計算を行います。自分で計算することに不安がある場合は、税理士などの専門家に相談することを検討しても良いでしょう。オンラインでの申告を希望する場合、e-Taxを利用すると便利です。e-Taxでは、申告書の作成がウェブ上ででき、必要書類をアップロードして提出することができます。また、申告書に不備がないか確認する機能もあるため、間違いを防ぐことができます。

最後に、申告書を提出します。申告書の提出期限は通常、翌年の3月15日までです。この期限を過ぎると、延滞税が課される可能性があるため、期限内に提出することが非常に重要です。提出方法は、税務署への直接提出や郵送、e-Taxでのオンライン提出が可能です。オンライン申告は手軽で便利な方法ですが、税務署への直接提出の場合は、申告書の控えを受け取ることができるため、手続き後に控えを保管しておくことをお勧めします。

確定申告は一度慣れるとスムーズに進められる手続きですが、初めての方にとっては不安や疑問が多いのも事実です。そのため、しっかりと準備を整え、書類や申告書の内容を確認しながら進めることが大切です。また、わからない点があれば、早めに専門家に相談することも検討しましょう。確定申告を正確に行うことで、税制上のメリットを最大限に活用し、将来の税務リスクを回避することができます。

e-Taxを使った申請方法と注意点

e-Taxを利用した確定申告は、オンラインで税金手続きを完了できる便利な方法です。申告作業が迅速になり、紙の書類を使う手間を省ける一方、準備が不十分だとスムーズに進まないことがあります。e-Taxを利用するためには、事前準備が重要であり、利用する際にはいくつかの注意点を把握しておく必要があります。

e-Taxを使った申請を行うには、まず税務署に事前に電子申告のための「利用者識別番号」と「暗証番号」を登録しておく必要があります。この番号は、e-Taxの申告システムにログインする際に必要です。また、e-Taxを利用するためには、ICカードリーダライタ(ICカードに記録された電子情報を読むための機器)やマイナンバーカードを使う方法もありますが、e-Tax専用のIDやパスワードを設定することでも申告が可能です。これらを準備しておくことで、オンラインでの申告手続きがスムーズに進みます。

申告に必要な書類を電子データで準備し、e-Taxにアップロードすることも重要なステップです。譲渡所得税を申告するためには、不動産売却に関する契約書や領収書、登記簿謄本など、必要書類を事前にスキャンしてデータとして保存しておく必要があります。これらのデータをe-Taxのシステムにアップロードし、申告内容とともに提出することで、手続きを迅速に進めることができます。

e-Taxを使うメリットは、税務署に足を運ぶことなく申告が完了できることです。また、申告後に税務署から修正の依頼があった場合にも、オンラインで簡単に修正を加えることができ、迅速に対応することができます。しかし、利用する際にはいくつかの注意点があります。まず、申告に必要な全ての書類が正確に準備されていないと、申告が受理されない可能性があります。特に、不動産売却に関する資料は複雑であり、書類を不備なくアップロードすることが重要です。

また、e-Taxを利用する場合は、システムのトラブルやサーバーの混雑を避けるために、余裕を持たせて申告の締切日の数十日前に申告を行うことをおすすめします。特に、申告期限が迫っていると、システムが混み合うことがあり、申告が遅れてしまうリスクがあります。早めに準備を整え、余裕を持って申告手続きを行うことが大切です。

最後に、e-Taxでの申告後に不明点や疑問が生じた場合、税務署のサポートを活用することも重要です。e-TaxのヘルプページやFAQを確認することで、多くの疑問は解消されますが、より専門的なアドバイスが必要な場合には、税理士に相談することも一つの手段です。

e-Taxを使うことで、確定申告の手続きを効率よく進めることができますが、準備や手続きにおける細かな注意が必要です。税金の申告は重要な手続きであり、正確に行うことで将来的なリスクを減らすことができます。

まとめ

不動産売却後の確定申告を適切に行うことは、税金面でのトラブルを避け、納税額を適切にコントロールするために非常に重要です。確定申告が必要な場合、事前に準備しておくべき書類や知識が豊富にありますが、しっかりとした準備をしておけば、スムーズに申告手続きを進めることができます。

申告に必要な書類を整理する際には、売却契約書や領収書、登記簿謄本など、必要書類を整えることがまず第一歩です。これらの書類は正確であることが求められ、申告内容の確認がしやすくなります。特に譲渡所得に関連する税金は、売却額だけでなく、購入時の費用や諸経費、さらに特別控除の適用状況によって大きく変動します。そのため、しっかりと計算し、正確な額を申告することが必要です。

次に、確定申告の手続きそのものにおいては、e-Taxなどオンライン申告を活用することで、手間を省くことができます。インターネットを使った申告は、物理的に税務署に足を運ぶ必要がなく、申告後に追加の修正があった場合にも柔軟に対応できます。確定申告の際に重要なのは、申告期限を守ることです。期限を過ぎてしまうと、延滞税や加算税が発生するリスクがあるため、余裕を持った準備を行うことが重要です。

さらに、確定申告に不安がある場合や複雑な計算が必要な場合は、税理士に相談するのも一つの手段です。税理士は専門知識を持っており、適切なアドバイスを受けることができるため、申告の負担を軽減することができます。しかし、自分で申告する場合でも、まずは基本的な知識を持ち、必要書類を整えることが重要です。

確定申告を適切に行うことで、税金面での不安を解消でき、将来的に納税額が過剰になることを防げます。申告は一度完了すれば終わりではなく、万が一の税務調査に備えて、すべての書類を適切に保管し、必要に応じて再確認できる体制を整えておくことが望ましいです。これらの準備をしっかりと行うことで、不動産売却後の確定申告は安心して進めることができ、税務上のトラブルを未然に防ぐことができます。

セーフティライフネット株式会社では、お客様の大切な不動産売却をサポートいたします。相続や引っ越し、ライフスタイルの変化など、様々な理由で不要になった不動産をスムーズに売却できるよう、丁寧な対応と柔軟な提案を行っています。独自の販売手法を用い、相場を的確に考慮した価格設定を提案。お客様一人ひとりのご要望に寄り添い、安心してご依頼いただけるサービスを提供します。どんなご相談でもお気軽にお問い合わせください。

| セーフティライフネット株式会社 | |

|---|---|

| 住所 | 〒177-0041東京都練馬区石神井町3-3-7 |

| 電話 | 03-6314-7050 |

よくある質問

Q. 不動産売却後、確定申告をしないとどうなるのか?

A. 確定申告をしないと、後で税務署から指摘を受けて追加で税金を支払うことになります。さらに、申告漏れが発覚した場合、過少申告加算税や延滞税が課される可能性があります。税務署は取引履歴を把握しているため、売却した不動産の情報を元に後日調査が行われることもあります。確定申告をしっかり行うことで、余計なリスクを避けることができます。

Q. 不動産売却で利益が出なかった場合でも確定申告は必要?

A. 利益が出なかった場合でも、確定申告を行うことが望ましいです。特に、損失が発生した場合は、税制上の特例を利用して将来の利益と相殺することができます(繰越控除)。また、売却による譲渡損失があれば、翌年以降に利益が出た際にその損失を控除できるため、確定申告を通じて適切な対応を取ることが重要です。

Q. 確定申告で不動産売却時に使える節税対策は?

A. 不動産売却時の節税対策には、いくつかの特例があります。代表的なのは「3,000万円の特別控除」です。この控除を使うことで、譲渡所得から最大3,000万円を差し引くことができ、税額を大きく減らすことが可能です。ただし、この控除を受けるには特定の条件を満たす必要があります。また、売却後に新しい住宅を購入する場合、買換え特例を利用することもでき、これも税額を軽減する有効な手段となります。

Q. 確定申告に必要な書類は何ですか?

A. 確定申告に必要な書類は、主に以下のものです。まず、不動産の売買契約書や登記簿謄本(売却した不動産の証明)、譲渡契約書、そして領収書などの経費関連の証明書です。特に、売却に伴う諸費用(仲介手数料や登記費用など)も申告の際には重要な証拠書類となります。また、3,000万円の特別控除を受ける場合、売却した不動産が居住用であることを証明するために、居住証明書なども必要となることがあります。

会社概要

会社名・・・セーフティライフネット株式会社

所在地・・・〒177-0041 東京都練馬区石神井町3-3-7

電話番号・・・03-6314-7050